Naturalytelser i arbeidsforhold.

Naturalytelser, eller frynsegoder om du vil, er goder eller økonomiske fordeler som arbeidstaker mottar fra sin arbeidsgiver. Litt enkelt kan man si at naturalytelser er alt man får av arbeidsgiver (ting, tjenester eller fordeler), som ikke er penger, og ikke er refusjon av utlegg.

Naturalytelser omfatter også alt man får av tredjepart i et ansettelsesforhold, herunder det man får av kunder, leverandører eller andre forretningsforbindelser, som for eksempel gaver eller rabatter. Som hovedregel er alle fordeler den ansatte får gjennom sitt arbeid skattepliktig, uavhengig av om det er penger eller naturalytelser.

Naturalytelser

De siste årene har det kommet vesentlige endringer rundt håndtering av naturalytelser. Beløpsgrensene har økt, og regelverket har blitt forenklet. I dette blogginnlegget tar jeg en oppfriskning på reglene for naturalytelser.

- Den skattefrie grensen for gaver er 5 000 kroner. Dette kan f.eks være julegaver og sommergaver. Jeg sier gaver her, for det er ikke lov å gi gave i form av penger. Men gavekort som ikke kan veksles inn i kontanter er greit.

- Grensen for maksimal verdi av skattefrie personalrabatter er satt til 8 000 kroner. Dette er spesielt for ansatte i virksomheter som omsetter varer eller tjenester som kan rabatteres. Kan kombineres med gaver som nevnt under punkt 1.

- Det har kommet forenklinger i administrasjon av naturalytelser, og vilkåret om at gaver fra arbeidsgiver må gis som et ledd i en generell ordning i bedriften ble fjernet. Dermed blir også gaver av mindre verdi fra arbeidsgiver behandlet likt som ytelser fra forretningsforbindelser, og arbeidsgiver står mer fritt til å velge hvilke naturalytelser som skal gis skattefritt til de ansatte.

Regler for skattefrie GAVER

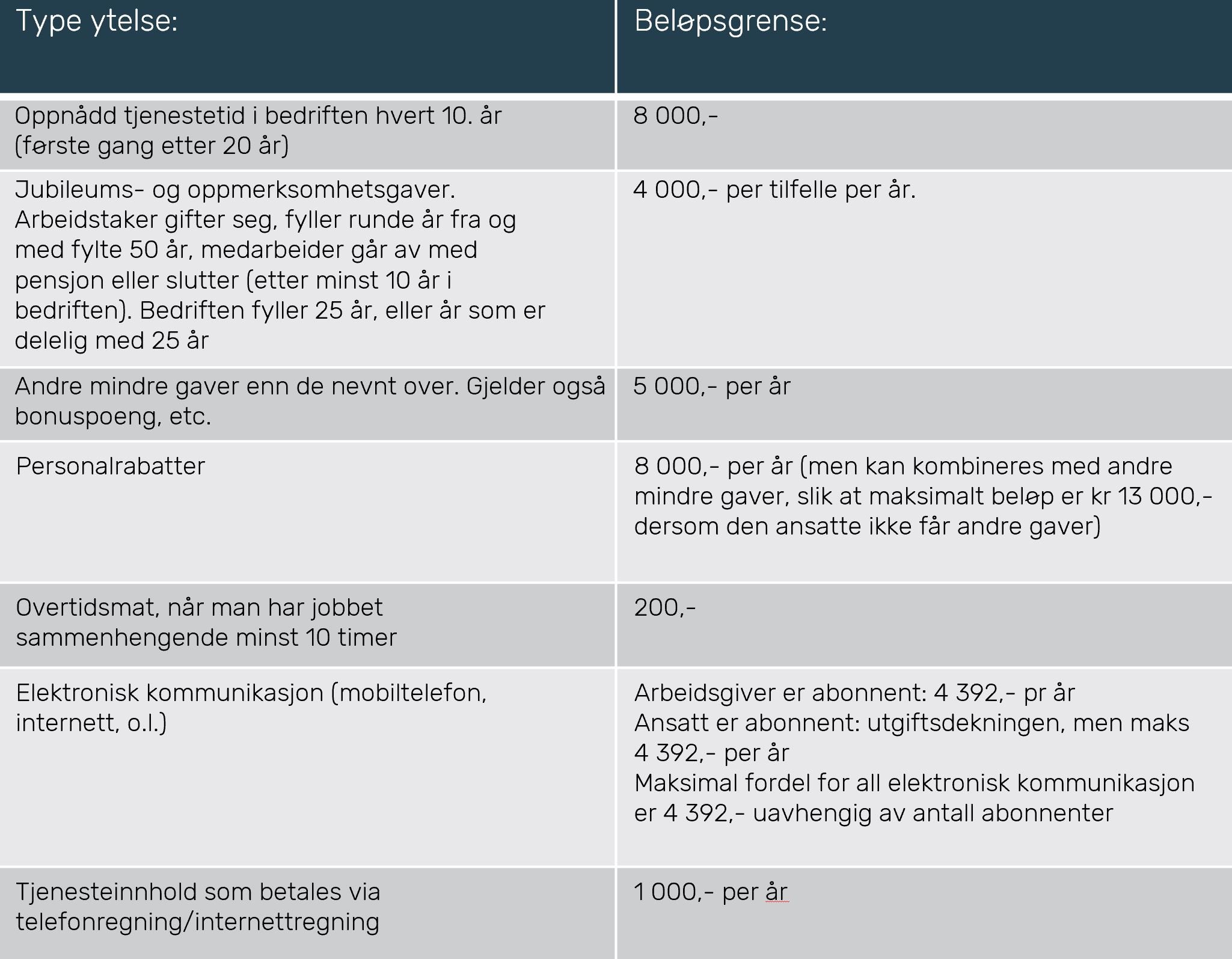

Gaver man mottar i arbeidsforholdet, med verdi over 5 000 kroner, er etter de generelle reglene skattepliktige, men det er innvilget visse unntak. Følgende gaver kan mottas skattefritt fra arbeidsgiver eller tredjepart:

- Gaver ved oppnådd tjenestetid i bedriften etter hvert tiende år i bedriften, men første gang etter 20 år. Beløpsgrensen for gaven er kr. 8 000,-.

- Jubileums- og oppmerksomhetsgaver på inntil kr. 4 000,- per år. Dette gjelder når arbeidstaker gifter seg, fyller runde år fra og med fylte 50 år, samt når mottaker går av med pensjon, eller slutter, etter minst 10 år i bedriften. Inkludert i jubileumsgaver er også gaver i forbindelse med at bedriften fyller 25 år, eller år som er delelig på 25.

- Gaver av bagatellmessig verdi, som for eksempel en blomsterbukett, en rimelig vinflaske, etc.

- Andre mindre gaver på inntil kr. 5 000,- per år. Beløpsgrensen gjelder summen av alle gaver man mottar i løpet av året, unntatt de ovennevnte gavene.

Man kan motta jubileums- og oppmerksomhetsgaver for flere tilfeller hvert år, og fortsatt falle inn under skattefritaket. Husk at beløpsgrensene gjelder totalt, og inkluderer gaver fra både bedriften og forretningsforbindelser.

Les også vårt blogginnlegg om regelverket for gaver i forretningsforhold.

DEKNING AV MAT/OVERTIDSMAT

Når arbeidsgiver betaler mat for den ansatte, er det i utgangspunktet skattepliktig. Det er imidlertid unntak for overtidsmat på inntil kr. 200,- når man har jobbet sammenhengende minst 10 timer. Det spiller ingen rolle hvordan/hvem som betaler maten. Det er heller ikke skatteplikt på møtemat og velferdstiltak, som f.eks. julebord og andre sosiale arrangementer.

AVIS

De som har «tjenstlig behov» for avis, kan få dekket abonnementet skattefritt. Finansdepartementet sier selv at grensen for «tjenstlig behov» skal settes lavt, og i praksis være så lav at de fleste vil være omfattet av skattefritaket. Det er ikke krav om at man må betale et abonnement selv for å få skattefritaket.

RABATTER, BONUSPOENG, ETC.

Enhver fordel vunnet ved arbeid er skattepliktig, såfremt det ikke er innrømmet unntak. Rabatter, bonuspoeng, etc. er også en fordel man får, og dermed skattepliktig. Det er imidlertid et område som er ganske komplisert å forholde seg til. Reglene i seg selv er kanskje ikke så vanskelige, men i praksis oppstår det en rekke utfordringer. Det er nemlig ikke alltid så enkelt å vite hva som er en fordel, og hva verdien av fordelen eventuelt er.

Verdien av en rabatt fastsettes med utgangspunkt i omsetningsverdien i sluttbrukermarkedet, altså det det vil koste en vanlig forbruker å kjøpe varen (eller tjenesten). Rabatter kan i utgangspunktet ikke overstige 50 % av verdien av varen. I tillegg finnes en øvre beløpsgrense for hvor mye rabatt man kan få, som til nå er satt til 13 000 kroner. Det vil i praksis bety at ansatte i virksomheter som omsetter varer eller tjenester nå kan kunne motta rabatterte varer og tjenester for inntil kr 13 000 skattefritt i året (da medregnet summen på 5000,- til gaver).

Hva omsetningsverdien i sluttbrukermarkedet er, kan i mange tilfeller være utfordrende å vurdere. Med førjulssalg, romjulssalg, nyttårssalg etc. er det ikke så enkelt å vite. Vi kan også legge til at tilsvarende problemstillinger gjør seg gjeldende i andre former for rabatter, som for eksempel bonusordninger på fly, Trumf-poeng og tilsvarende ordninger. Det er skatteplikt også på den type fordeler. Enkelte ganger er det kanskje enkelt å vurdere verdien (for eksempel 1 poeng tilsvarer 1 krone), men andre ganger er det ikke like enkelt. Ved 10 000 poeng får du én flytur innenriks, eller du får en kupong på en fri vare. Det er mange måter man kan verdsette fordelen på, noe som gjør at skattemessig behandling kan være vanskelig å vurdere.

Telefon og annen elektronisk kommunikasjon

Skattefordelen av arbeidsgivers dekning av telefon og annen elektronisk kommunikasjon avhenger av hvem som står som abonnent.

1. Dersom arbeidsgiver står som abonnent, beregnes den skattepliktige fordelen til å være kr 366,- for hver påbegynte måned, totalt kr 4 392,- per år. Sjablongbeløpet gjelder uavhengig av hva arbeidsgiver faktisk betaler for abonnementet

2. Dersom den ansatte står som abonnent, er det faktisk utgiftsdekning fra arbeidsgiver som beskattes. Det er likevel maksimalt kr 4 392,- per år. Hvem som faktisk betaler regningen er ikke relevant – det er hvem som er abonnent som avgjør

Beløpsgrensen gjelder for øvrig uavhengig av hvor mange abonnementer det er snakk om, og om det er flere abonnenter. Dersom arbeidsgiver er abonnent på telefon og medarbeider på bredbånd, blir fordelen kr 4 392,- per år.

Tilleggstjenester man betaler via telefonregningen, slik som overpriset SMS/MMS, teletorgtjenester, nedlastinger, strømmetjenester, etc. er skattepliktig, men det er et bunnfradrag på kr 1 000,-. Det er altså beløp over kr 1 000,- som skal innrapporteres som en fordel for den ansatte.

INNRAPPORTERING OG KONSEKVENSER FOR ARBEIDSGIVER

Det er arbeidsgiver som har ansvaret for innrapportering av alle fordeler den ansatte får gjennom sitt arbeid, også det han eller hun får av tredjepart. Den ansatte må skatte av beløpet, mens arbeidsgiver må trekke forskuddsskatt og beregne arbeidsgiveravgift av fordelen.

Dette krever at du som arbeidsgiver må holde oversikt over alle ytelser de ansatte får på grunn av arbeidsforholdet. Dersom innrapportering ikke finner sted, vil veien være ganske kort til tilleggsavgift. For arbeidsgiver er det derfor viktig å nedfelle i personalhåndbok/arbeidsreglement og/eller ansettelsesavtalen at arbeidstaker er forpliktet til å informere arbeidsgiver om alle fordeler man oppnår gjennom sitt arbeidsforhold (naturligvis ikke fordeler arbeidsgiver yter, da det forutsettes at arbeidsgiver har kontroll på dette). Vi antar at mange arbeidsgivere vil kreve at alle bonuspoeng som opparbeides tilfaller bedriften, og ikke den enkelte arbeidstaker. Mange vil nok finne det fornuftig å legge ned forbud mot å motta skattepliktige ytelser fra samarbeidspartnere. Det er selvfølgelig kjedelig for de ansatte, men kan spare veldig mye administrativt arbeid for arbeidsgiver.

TOMMELFINGERREGEL FOR SKATTEPLIKT PÅ NATURALYTELSER:

(Tilleggsopplysning i parentes)

Særskilte beløpsgrenser det kan være smart å merke seg: